こういうことってありませんか?

☑事業を始めたが経理・税金まわりまで手が回らない。

☑確定申告を含めて記帳や税務の知識が全くない。

☑会計税務用語がそもそも理解できないし、一から学習している時間なんてない。

☑どこに、いつまでに、何を提出しなければいけないかわからない。

☑確定申告を自分でやってみたが本当に正しい申告ができているのか不安だ。

☑税務調査が入ったらどうしよう。

個人事業というのは、やらなければいけないことが非常に多く、本業に関係ない確定申告のような専門知識のいる作業にまで時間はとれませんよね。

日々の領収書を処理する時間がなく、領収書だけはどんどん溜まっていき、気がついたときには確定申告の時期・・・なんてことはよく聞く話です。

中小企業なら経理担当者を従業員として雇えばよくわからない面倒な事務作業を任せられます。

ところが、個人事業主は、人を雇う余裕のない方も多いですよね。

そこで・・・

日給500円で経理や税金のプロである税理士を雇えたらどうなると思いますか?

こうなります。

☑自分ではできないことをその道のプロが代行してくれる。

☑『期限までに自分がやらなければいけない』という焦燥感から解放される。

☑安心して本業に専念できる時間が増える。

☑自分に一番有利な申告をしてもらえる。

☑事業の状況を常に客観的に把握できる。

☑税務調査が入ってもしっかりと立ち会ってもらえる。

「税理士に確定申告の依頼をする」というと、敷居が高そうですね。しかし、経理・税金のプロを雇うと考えたらいかがでしょう?

それでは、税理士に確定申告を依頼する(経理・税金のプロを雇う)と、あなたがやることはどうなるか、見てみましょう。

STEP1

毎月、専用ファイルに簡単なルールで領収書などを分類して、宛名記入済みレターパックプラスで専用ファイルを送る。*2020年1月よりレターパックライトで専用ファイルを発送していただく対応に変更しております。

以上です。どうでしょうか?

これだけであなたに一番有利な確定申告・納税が済みます!

注)レターパックライトは当事務所で毎月用意しますので送料はかかりません。

あなたは確定申告の前に当事務所とのミーティングにおいて、その年の所得金額や納税金額を確認・承諾し、後日納税金額が指定口座から納税されていることをチェックするだけです。納税方法の詳細は「ダイレクト納付」でご確認いただけます。

もちろん出来上がるものは確定申告書だけではありません。毎月お送りいただく領収書などをもとに当事務所で会計ソフトへ入力し、帳簿を作成します。

そして、帳簿をもとに作成した集計表(残高試算表)をお送りします。

これが残高試算表のサンプルです↓

いわば個人事業主の成績表のようなものです。残高試算表をはじめて見た人は全く見方がわからないと思いますが、契約後、一番最初に処理した月にしっかりと見方を説明しますので、事前に残高試算表の知識をつけてもらう必要はありません。

これによって、自分の事業の状況がつかめます。

☑今はどれくらい黒字(または赤字)なのか?

☑赤字の場合、あといくらの売上が出れば黒字化するのか?

☑毎月の経費の変動はどれくらいか?

☑将来の税金はいくらくらいになるのか?

毎月、事業状況を確認することであなたの事業に対するモチベーションがさらに高まります!

《料金について》

料金について実際の料金は、作業内容(領収書の量や取引内容など)によって変わってくるので、この場で決定はできません。ここでは、目安をお伝えします。

原則として、料金は次の3種類の合計となります。

1.契約金(契約時のみ発生)

10,000円です。(別途消費税がかかります。)

契約前の電話、メールでの打ち合わせ以外に直接お会いして打ち合わせをした場合には、契約に至らなかった場合でも手数料として10,000円を頂戴いたします。

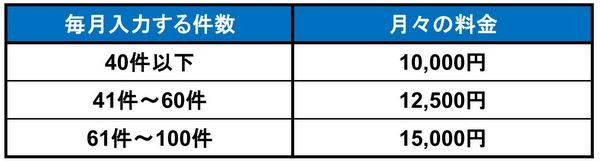

2.毎月の料金

毎月入力する領収書などの量によって変わります。標準的な値段は次のとおりです。

※別途消費税がかかります。

<簡単なルールに従って領収書を分類した場合>

領収書などをだいたい3~5のグループに分類していただきます。

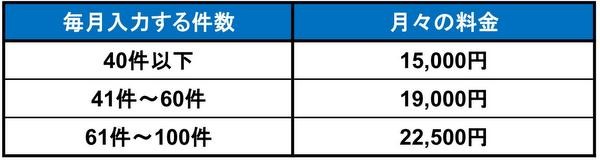

<簡単なルールに従って領収書を分類しない場合>

※入力する件数とは、領収書1枚が1件、通帳やカード明細は1行が1件というのが目安です。売上は業種によって1件の考え方が異なります。

上記の表は、あくまで目安です。取引内容によっては、料金が変わることもございます。

*契約日以前について*

例えば、8月1日からの契約となった場合、実際は1~7月の入力も必要になります。

この場合は、1~7月について、領収書の枚数、通帳の行数など、会計ソフトに入力した量によって別料金が必要になります。

600件を超える場合は、別途打ち合わせによる見積もりとなります。上記の表は、あくまで目安です。取引内容によっては、料金が変わることもございます。

3.決算・申告料(年に1回発生)

原則として、毎年30,000円です。(別途消費税がかかります。)

この他、臨時に発生する業務については、別途料金をいただくケースがございます。

例)税務調査

なお、追加料金が発生する場合は、事前にそのことをお伝えいたします。

《契約までの流れ》

STEP1:ホームページのお問い合わせフォームからご連絡下さい

STEP2:電話またはメールで折り返し連絡いたします

STEP3:契約後の業務の流れをご説明

STEP4:お見積りに必要な資料をご提出・郵送いただきます(Q&Aにて見積りに必要な資料をご案内しています。)

STEP5:見積書と申込書類を郵送します

・ご契約いただく場合

STEP6:申込書類に必要事項を記入していただき書類返送⇒契約締結!

・ご契約を見送る場合

STEP6:事務所へご連絡していただきます

STEP7:見積りでご提出・郵送していただいた資料を返送します

《確定申告をお受けできないケース 》

次のような場合については、原則として確定申告の依頼をお受け出来ません。

お問い合わせの場合には、あらかじめご了承下さい。

①PCメールをお使いになれない方

資料を添付ファイルで送ったり、参考となるURLを送ったりします。

これができない場合は、業務に支障をきたすので、お受けできません。

②事業主と事務作業をする方が別人の場合

特に、事務作業をする方が依頼の連絡をされた場合には、お受けいたしません。

あくまで、事業主と当事務所が直接連絡をとることを原則とさせていただいております。

登場人物が増えれば増えるほど、コミュニケーションの食い違いが生じやすく、トラブルの原因となります。

③違法な事業の場合

違法でなくても、当事務所の顧問先としてふさわしくないと思われる事業の場合には顧問をお断りすることがございますので予めご了承下さい。

《お問い合わせ》

当事務所では、原則として、最初のお問い合わせはお問い合わせフォームからお願いしています。

お電話の場合だと、不在の場合や折り返しの連絡のタイミングなどで、かえって回答が遅くなる場合がございます。

このような事情があるので、最初のお問い合わせはフォームでお願いします。

やりとりが始まってからは、状況に応じてお電話も使用します。

よくある質問をまとめましたのでご確認ください。

氷海将司税理士事務所

氷海将司税理士事務所